Waarschijnlijk kijkt u verbaasd op bij het lezen van de titel van dit artikel. In deze crisistijd investeren in mijn horecazaak, dat kan toch niet de bedoeling zijn? Toch kan het fiscaal voordelig kunnen zijn om uw investeringen niet uit te stellen. De Belastingdienst heeft namelijk de Baangerelateerde investeringskorting in het leven geroepen om investeren in deze tijd aantrekkelijker te maken.

Verder hopen we dat de horeca zo snel mogelijk zijn deuren weer mag openen. Dus ook als u liever wacht met het doen van investeringen, lees dan in dit artikel vast alles over de kleinschaligheidsinvesteringsaftrek, de energie-investeringsaftrek en de milieu-investeringsaftrek.

De kleinschaligheidsinvesteringsaftrek

De kleinschaligheidsinvesteringsaftrek (KIA) is ingevoerd om investeringen in het midden- en kleinbedrijf te stimuleren. Investeert u daarom per jaar niet meer dan ongeveer 300.000 euro in uw horecaonderneming? Dan kunt u zeer waarschijnlijk van de KIA gebruik maken.

Alle investeringen in één jaar moet u bij elkaar optellen, en daarvan mag een bepaald percentage of bedrag in mindering worden gebracht op uw winst. De KIA voor 2021 vindt in in de eerste afbeelding onderaan dit stuk.

Let op! Drijft u uw horecabedrijf in de vorm van een VOF? Dan wordt de KIA berekend over de totale investeringen in de VOF, en dus niet per vennoot. Iedere vennoot mag vervolgens de investeringsaftrek in aanmerking nemen in verhouding met zijn deel in de winst.

Op sommige investeringen mag de KIA niet worden toegepast. Zo komen bedrijfsmiddelen waarin minder dan 450 euro is geïnvesteerd niet in aanmerking. Ook op grond, woningen en bepaalde personenauto’s mag de aftrek niet worden toegepast.

Energie-investeringsaftrek

Investeert u in energiebesparende bedrijfsmiddelen of in duurzame energie? Dan kan het zo maar zijn dat u gebruik kunt maken van de Energie-investeringsaftrek (EIA). Veel investeringen in de keuken van een horecabedrijf vallen namelijk onder de EIA. Voorbeelden hiervan zijn:

Inductie bak- of kookplaat;

Elektrische ovens;

Energiezuinige (vaat)spoel of (vaat)wasmachine;

Energiezuinige koel- of vrieskast.

Alle investeringen waarvoor recht is op de EIA kunt u vinden op de Milieu- en Energielijst 2021 van de RVO. Als u in een dergelijk bedrijfsmiddel investeert, dan kunt u maar liefst 45,5 procent van het geïnvesteerde bedrag van uw winst aftrekken! De investering moet wel tenminste 2.500 euro bedragen en mag niet meer zijn dan 126 miljoen euro.

Milieu-investeringsaftrek

De milieu-investeringsaftrek (MIA) is een faciliteit die u kunt toepassen als u investeert in milieuvriendelijke bedrijfsmiddelen. De bedrijfsmiddelen zijn in verschillende categorieën ingedeeld. Afhankelijk van de categorie waarin uw investering valt, is de aftrek 13,5 procent, 27 procent of zelfs 36 procent. Uw investering moet dan minimaal 2.500 euro bedragen, met een maximum te investeren bedrag van 25 miljoen euro.

De investeringen waarop de MIA van toepassing is kunt u, net als voor de EIA, vinden op de Milieu- en Energielijst 2021. Een voorbeeld van een investering die onder de MIA valt is een glasversnipperaar voor horecabedrijven. Maar denk ook aan de elektrische bestelauto of elektrische brom- of snorfiets. Juist in deze coronacrisis waarin veel horecaondernemingen zijn overgestapt op thuisbezorgen, is een dergelijke investering geen gek idee.

De Baangerelateerde investeringskorting

De Baangerelateerde investerinskorting (BIK) is een tijdelijke regeling voor investeringen die gedaan worden in 2021 of 2022. Voor de BIK gelden de volgende voorwaarden:

De beslissing om in het bedrijfsmiddel te investeren moet na 1 oktober 2020 zijn genomen;

De aankoopprijs moet volledig zijn betaald in 2021 of 2022, afhankelijk van het jaar waarin u investeert;

Het bedrijfsmiddel moet binnen 6 maanden na aanschaf in gebruik zijn genomen.

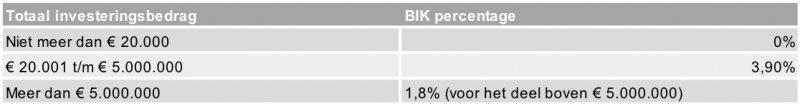

De korting op uw investeringen vindt u in de tweede afbeelding onderaan dit artikel

U kunt dus pas een aanvraag voor de BIK doen als u het investeringsbedrag voor een of meerdere investeringen samen 20.000 euro bedraagt. Per investering moet het investeringsbedrag verder minimaal 1.500 euro bedragen. U kunt de BIK maximaal 1 keer per kwartaal aanvragen.

Let op! Anders dan de vorige aftrekken is de BIK een korting op de af te dragen loonheffing. De korting wordt dus niet van de winst afgehaald, maar vermindert het bedrag dat u aan loonheffing zou moeten betalen voor uw personeel. Er kan dus ook alleen maar gebruik worden gemaakt van deze regeling als u in uw horecabedrijf personeel in dienst heeft.

Overige voorwaarden

Naast de specifieke voorwaarden die per aftrek/korting gelden, zijn ook de volgende voorwaarden nog van belang om gebruik te mogen maken van de regelingen:

Voor alle regelingen geldt dat u ondernemer moet zijn voor de inkomsten- of vennootschapsbelasting;

U kunt de investeringsregelingen alleen toepassen als u investeert in een bedrijfsmiddel. Dit zijn goederen die voor het drijven van een onderneming worden gebruikt. Denk aan de oven of vaatwasser in uw keuken. De aftrekken/korting gelden daarom bijvoorbeeld niet voor uitgaven die u doet voor voorraad, zoals het eten wat u in uw horecabedrijf serveert;

U mag niet van alle investeringsregelingen tegelijkertijd gebruik maken. Zo kunnen de EIA en de MIA niet worden gecombineerd. U mag wel tegelijk gebruik maken van de KIA en de EIA of de KIA en de MIA. Verder kan de BIK met alle regelingen gecombineerd worden;

Voor de EIA, MIA en de BIK geldt dat u een aanvraag moet doen bij de RVO. Voor de EIA en de MIA moet dit binnen drie maanden nadat u de verplichting tot het kopen van het bedrijfsmiddel bent aangegaan. Voor de BIK geldt dat u de aanvraag moet indienen binnen 3 maanden na het kalenderjaar van betaling.

Voor de EIA, MIA en de BIK geldt tot slot dat u moet investeren in een nieuw bedrijfsmiddel. De KIA kan wel worden toegepast op tweedehands investeringen.

Tips:

Tip 1: Het gebruik maken van de EIA of de MIA levert u niet alleen een fiscaal voordeel op, maar het leidt ook tot een lagere energierekening en draagt bij aan een beter milieu. Drie vliegen in één klap dus!

Tip 2: Voor investeringen waarvoor u de MIA mag toepassen, kunt u vaak ook gebruik maken van de VAMIL. Deze regeling houdt in dat u op de investering kunt afschrijven wanneer u wilt. Het percentage wat u mag afschrijven kan oplopen tot 75 procent!

Tip 3: Verkoopt u het bedrijfsmiddel een paar jaar na de investering? Dan moet u mogelijk de desinvesteringsbijtelling toepassen.

Tip 4: Wilt u weten of u in aanmerking komt voor een van de investeringsregelingen? Neem dan contact op met uw fiscaal adviseur!

Over de auteurs: Remco van der Veeke en Mr. Drs. Martin Klomp zijn werkzaam bij Lentink De Jonge accountants & adviseurs.

Download hier gratis de whitepaper 'De 7 meestvoorkomende BTW fouten in de horeca + 3 tips om het te voorkomen'

Blijf op de hoogte

Eén keer per week het actuele en relevante lunchroomnieuws in je mailbox? Schrijf je hier in voor onze digitale nieuwsbrief en blijf op de hoogte.